作者:赵伟、陈达飞(赵 伟系国金证券首席经济学家、首席经济学家论坛理事 )

报告要点

在劳动力短缺、全球供应链重构和能源转型背景下,通胀中枢上行似乎已经成为共识。美国经济基本面韧性持续超预期。要想尽快实现2%通胀目标,美联储必须“制造衰退”吗?或者,为了“软着陆”,美联储会上调通胀目标吗?

热点思考:美联储会上调通胀目标吗?条件不充分,暂无必要性,概率极低。

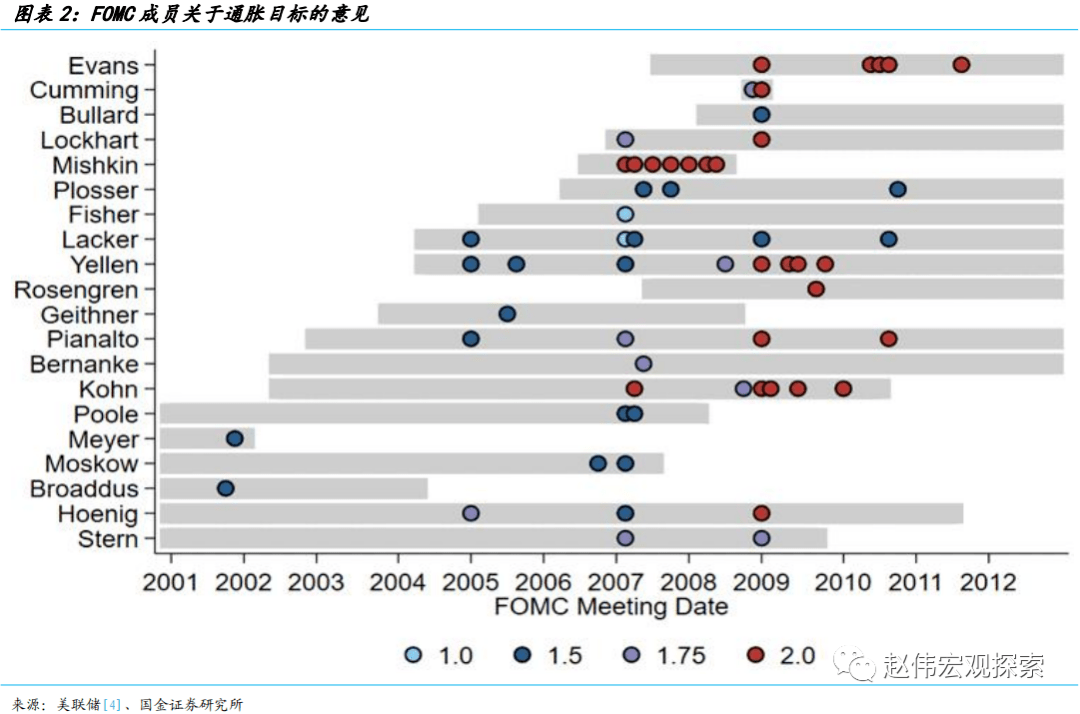

通胀目标制是央行维护物价稳定的一种策略。自1989年新西兰银行率先实施通胀目标制以来,至今明确实施通胀目标制的中央银行数量已达到34家。根据历史通胀水平,不同经济体设定的通胀目标不同,部分也会动态调整。英格兰银行、欧央行、美联储和日央行的通胀目标始终都是2%,但内涵略有差异。

美联储上调通胀目标的概率极低。第一,从修订程序上而言,上调通胀目标需修订《长期目标和货币政策策略声明》,前期还需经过长期学术论证和多轮国会听证;第二,从政策声誉和预期的稳定性出发,美联储更可能在“平均通胀目标”制下,暂时性地调低通胀目标;第三,长期通胀预期依然被锚定在2%上下,断言2%通胀目标失效为时尚早。

综合而言,美联储调整通胀目标的程序是漫长的,上调通胀目标的条件既不充分,也不必要,概率极低。修订政策框架是“没有办法的办法”。但在通胀逐渐由需求主导的情况下,美联储有能力实现2%目标。美联储不愿意“制造”一场衰退,这意味着,通胀回归2%所需的时间更长。

本周报告精选

精选一: 货币政策“矫枉过正”的风险有多大?

货币政策仍是2023年不可低估的扰动项。年初以来,市场同时交易经济软着陆、货币政策提前转向和通胀一阶导数超预期。如果没有供给侧的持续修复,这三者是一个“三元悖论”,难以共存。

美联储2月例会继续放缓加息节奏(+25bp),并按计划缩表。声明中首次承认通胀压力“有所缓和”,且删除了驱动通胀的两因素(疫情冲击和能源、食品冲击),改变了对俄乌冲突的描述——将通胀上行风险和经济下行风险合并成“全球不确定性”,表明美联储认可美国经济的“滞胀”压力趋于平衡。市场对本次会议的解读为鸽派,但非农数据发布后预期大幅修正。

欧央行2月例会如期加息50bp,决定从3月开始缩减APP再投资规模。与12月例会比较,欧央行认为欧元区经济增长和通胀风险更加“平衡”。但是,不宜低估欧元区通胀的压力和ECB抗通胀的决心。欧元区通胀压力的缓解主要源于中高通胀科目数量的下降,但核心通胀的拐点尚未确立,潜在通胀上行的趋势还未扭转,工资通胀还在上行。ECB预计到2025年下半年通胀下降到2%。