传奇投资人Jeremy Grantham旗下资管公司GMO的资产配置团队表示,今年美股中有一颗“隐藏宝石”,今年表现可能跑赢大盘30%。

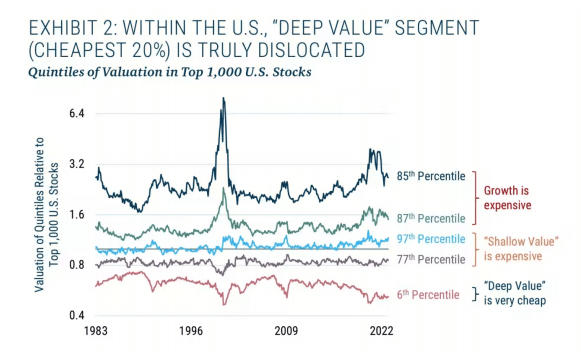

该团队周二在一份报告中写道,“深度价值股”(deep value stocks)目前被资产管理公司严重低估,无论从历史角度还是与大盘相较,目前交易价格都已经大幅折价。

GMO表示:

“我们认为,是时候重新投资这批具有吸引力的美国价值股了。”

深度价值通常指的是一种投资策略,包括挑选相对于大盘被低估程度最高的股票。

报告指出:

“根据我们的估计,如果美国市场五分之一的股票都恢复到历史估值中值(这是一个强有力的假设),我们认为美国深度价值股(最便宜的五分之一股票)的估值将比市场其他股票高出约30%。”

与此同时,GMO也指出,不少资产管理公司很快就减持了深度价值股,并“坚持持有那些不太像价值股的股票”,这为GMO搭建2023年的投资组合,提供了一个机会。

2022:价值投资复兴

2022年金融市场的一大主题是价值投资的复兴,在此之前,价值投资经历了一段非常糟糕、漫长的时期,以致于量化分析师们不得不从历史书中去寻找相似的经验。

2022年,情况发生了根本性的变化。

号称华尔街“量化投资教父”Clifford Asness创办的AQR资本管理公司和Chase Coleman创办的老虎全球(Tiger Global)的不同表现,很好地反映了去年价值型和成长型股票的表现。

注重价值的AQR绝对回报基金(Absolute Return fund)去年扣除费用后的回报率为43.5%,是自1998年成立以来的最佳表现,而老虎基金(Tiger)旗下成长基金截至11月底亏损54%——我们仍在等待最终数字,但这可能会成为历史上亏损最大的对冲基金之一。

跑赢大盘30%?有人提出质疑

对于GMO“2023年深度价值股跑赢大盘30%”的看法,英国《金融时报》全球金融记者Robin Wigglesworth表示难以置信。

Wigglesworth在一篇报道中写道:

“深度价值落后于价值股的整体表现实际上是不寻常的。正如GMO所指出的,像我们在2022年看到的这种价值股上涨,往往是由最便宜的股票推动的,而不是GMO所说的“浅价值”股票(Shallow Value stocks)。

GMO承认,回归历史估值中值的可能性是一个强有力的假设,但他们似乎只见树不见木:深度价值股之所以“深价值”是有原因的。

深度价值股以往引领价值股复苏的原因是,价值股复苏往往与国家从衰退中复苏的时间一致。最便宜的公司往往是实力最弱的公司,其定价往往反映了破产的可能性。因此,无论是从强劲的盈利还是股市重估的角度来看,它们都从经济好转中受益。