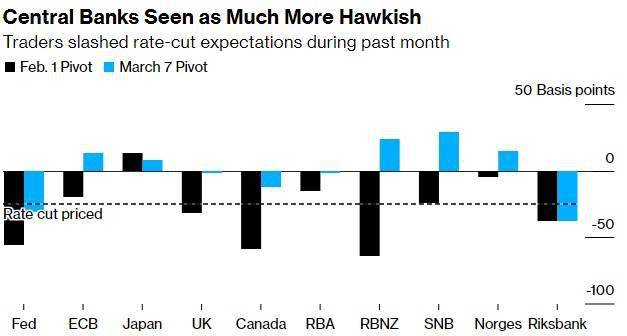

全球债券市场目前的价格反映出,随着政策制定者努力控制通胀,全球央行收紧货币政策的路径将更加陡峭,经济衰退的危险加大。互换市场显示,就在几周前,交易员还预计几乎所有发达市场的央行都将在一年内下调基准利率。现在,市场认为利率大多要到明年某个时候才会见顶,只有两大货币当局——美联储和瑞典央行——可能会在2023年9月至2024年3月之间的某个时候降息。

一系列事态发展表明,美联储主席鲍威尔和其他央行行长可能需要加大努力,遏制几十年来最严重的生活成本飙升。随着美国就业市场恢复活力、疫情后经济重新开放以及欧洲冬季的温和天气,各大央行似乎再次处于不利地位,价格压力持续升温。

富达国际驻香港投资总监Catherine Yeung周三表示:“在这个关键时刻,我感觉许多央行仍然落后于形势,还有很多事情要追赶。”

鲍威尔本周在美国国会为期两天的证词中警告说,强劲的美国数据可能会使美联储的峰值利率高于官员们在12月所预期的水平。他还表示,他和他的团队可能需要在3月21日至22日的会议上重新加快加息步伐,达到50个基点。

经济学家们迅速做出了反应,高盛将其对美联储峰值利率的预测上调了25个基点,达到5.5%至5.75%的区间,比美联储官员目前的预期高出一个百分点。而花旗将3月份的加息预期上调至50个基点,并将最终利率预期调至与高盛相同的水平。

而在欧洲,投资者还加大了对欧洲央行将不得不提高借贷成本的押注力度。该交易最初是由关键官员的鹰派言论推动的,但近期潜在通胀(剔除不稳定因素的指标)数据出人意料地强劲,再次提振了该交易。

越来越多的经济学家现在认为,欧洲央行基准利率将从目前的2.5%升至4%。欧洲央行管委Robert Holzmann可能是该委员会中最鹰派的成员,他甚至暗示,欧洲央行将再加息4次50个基点,这将使利率最高升至4.5%。

2年期德国国债收益率周三触及2008年以来的最高水平。而在美国国债市场,收益率曲线出现了自上世纪80年代初美国灾难性衰退以来从未出现过的倒挂,2年期比10年期美国国债收益率高出远超过一个百分点。这让人想起了保罗?沃尔克(Paul Volcker)激进收紧政策的时代。

法国兴业银行首席外汇策略师Kit Juckes周三在一份报告中写道,市场反映出一种担忧,即“通胀问题越难解决,对经济造成的损害就越大”。

英国央行内部的分歧也在加深。英国央行行长贝利坚称,尽管近期数据显示,英国经济“正朝着我们预期的方向发展”。贝利在3月初表示:“我要提醒大家,不要暗示我们已经停止提高银行利率,或者我们将不可避免地需要采取更多措施。”