平安首经团队:钟正生/常艺馨

核心观点

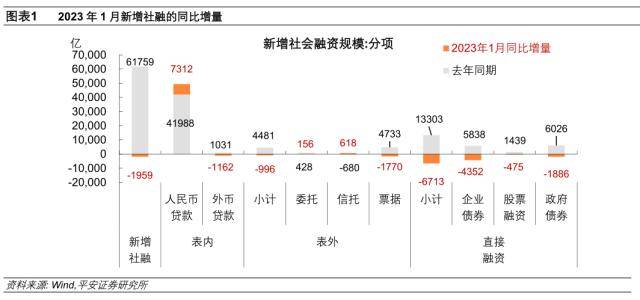

2023年1月信贷“开门红”,带动新增社会融资规模超预期。1)社融结构:主要支撑是人民币贷款投放强劲,委托、信托贷款压降趋缓也有一定帮助;拖累因素在于政府债和企业直接融资偏弱,表外票据融资缩量。2)贷款结构:在企业中长期贷款支撑下,1月人民币贷款创历史新高。人民币信贷支撑主要在企业中长期贷款,企业短期贷款也贡献较多增量;拖累则是居民中长期贷款、居民短期贷款和表内票据贴现。3)货币供应量:M1、M2增速同步提升。随着第一波疫情冲击波结束,中国经济逐渐重启,企业经营有所恢复,且人民币信贷投放偏强,助力企业部门现金流回暖。

金融数据“开门红”,其中有哪些2023年“稳信用”的线索?

哪些亮点有望延续?1)企业中长期贷款强势表现有望在2023年持续。首先是,企业贷款内生需求有所恢复。第一波疫情冲击波过后,中国经济逐步重启,企业预期回暖;2022年四季度贷款需求指数超季节性走高,后续企业中长期贷款的内生需求有望随经济复苏进一步回升。其次是,结构性货币政策续力支持。2023年1月央行发文延续实施碳减排支持工具、支持煤炭清洁高效利用专项再贷款、交通物流专项再贷款等三项结构性货币政策工具。最后是,基建“稳增长”积极发力。2022年政策性开发性金融工具的配套融资需求有待释放,春节假期后经济大省开大会,全力以赴拼经济,释放出积极的政策信号。2)委托贷款和信托贷款压降规模减少,对社融的支撑有望持续。自2018年资管新规发布以来,融资类信托业务已经逐步规范,2023年1月社融口径委托贷款和信托贷款的存量规模较2017年年末已分别下滑19%和44%,待压降的存量业务规模已显著减少。 哪些拖累昙花一现?1)政府债发行对新增社融的拖累是短期的。政府债融资规模同比减少,受到去年同期政府债发行前置,以及今年春节时间靠前的“错位”影响。预计2023年全年政府债净融资7.5万亿元,与2022年基本持平。2)非金融企业股票融资规模后续可能逐步回暖,2023年有望同比多增。近期资本市场改革“紧推进”,股票市场全面注册制改革正式启动,有助于畅通企业融资渠道;随着中国经济的逐渐复苏,2023年A股市场的表现大概率强于2022年,也有助于企业股票融资规模回升。 哪些隐忧尚未消退?1)居民贷款需求不足,房贷偿还意愿较强。受三年疫情的累积效应影响,居民资产负债表受损、实际偿债压力大,对经济和就业的预期偏弱,信心恢复或仍需时日。2)外币贷款可能继续拖累“稳信用”,出口下行对外币贷款的需求存在负面影响;海外高利率环境下,外币贷款成本偏高。3)表内外票据融资规模整体缩量,票据新规落地实施,“挤水分”可能使银行承兑汇票的开票规模趋势性走弱。