2023年年初至今,美股出现一波强势反弹,而驱动美股强势反弹的主因有两个:一是美国通胀持续回落和美国经济指标放缓使得市场预计美联储紧缩周期临近尾声,美元名义利率基本上已经触顶回落。二是近期美国部分经济指标回升使得市场此前对美国经济衰退的担忧缓和,市场相信美国经济可以在不陷入衰退的情况下遏制通胀的可能性上升,这意味着一季度美国上市公司利润下滑幅度可能不如之前预期衰退带来的那么大。

不过,当前美债收益率曲线继续倒挂。从历史经验来看,美国货币紧缩周期避免出现衰退的情况屈指可数,且一旦美国经济并没有出现降温,居民就业依旧强劲,美国通胀下行势头可能戛然而止,美联储可能被迫重启加息。因此,无论是美国经济衰退还是实现“软着陆”,美股要么面临盈利下降,要么面临利率上升两大不同的威胁,很难回到此前低通胀、低增长时期由流动性驱动上涨的黄金时代。

美联储加息周期可能临近尾声

2月2日,美联储公布最新的利率决议,宣布将利率上调25个基点,这标志着美联储从近几个月来大幅度加息回归到更常规的紧缩步伐。

从美联储主席鲍威尔表态来看,美联储加息周期可能步入尾声。一方面,美联储主席鲍威尔在新闻发布会上表示,美联储正在讨论再加息几次至限制性水平,之后就暂停。美联储官员们花了很多时间讨论利率政策的未来路径,但还没有就本轮加息周期的利率峰值是多少做出决定,但他相信当前的利率水平已经距离利率峰值不远了。

另一方面,对于市场关注的政策滞后性,鲍威尔回应称,需要一段时间才能充分看到紧缩政策的效果,这些滞后性影响了加息25个基点的决定。美联储迅猛紧缩货币政策的全面效果尚未显现出来,但重要的是,市场确实反映了美联储正在实施的紧缩政策。

从经济数据来看,去年四季度美国疲软的经济指标和收益率曲线倒挂带来的衰退风险,意味着美联储很难加码紧缩。Markit数据显示,美国1月服务业PMI终值反弹至46.8,但仍然连续7个月陷入萎缩。

美联储和市场对是否年内降息有分歧

美联储和市场对是否年内降息产生了极大的分歧,这可能导致市场过度乐观,并将美联储陷入两难境地。

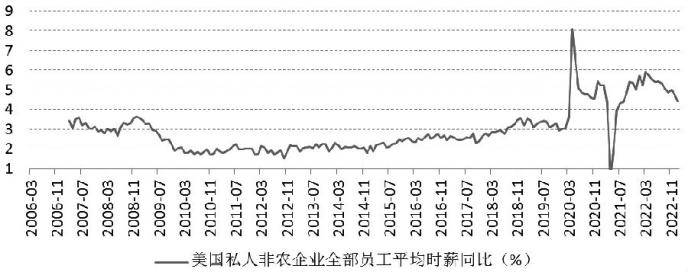

一是尽管美联储正在接近暂停其收紧政策的行动,但利率维持在高位的时间在很大程度上取决于劳动力市场好转和工资增长放缓需要多长时间。鲍威尔在新闻发布会上表示,美联储并没有探索暂停加息之后再重新开始加息的可能性;并不认为现在是暂停加息的时候;鉴于我们预期的经济前景,今年不会降息;将需要在一段时期内维持货币政策对美国经济的限制性,美联储继续预期持续的加息是适当的,以达到充分的限制性立场。