文 | 金卫

5月17日晚,上交所官网显示,浙江泰鸿万立科技股份有限公司(简称“泰鸿万立”)主板IPO获得受理,公司拟募资11.5亿元,保荐人为东方证券。

泰鸿万立主营业务为汽车结构件、功能件的研发、生产与销售,主要客户为整车厂商及部分配套零部件供应商。

招股书显示,泰鸿万立已成为吉利汽车、长城汽车、沃尔沃、上汽等国内多家整车厂商或品牌的一级供应商,进入了吉利集团旗下浩瀚、CMA及长城汽车A30等多个汽车架构平台的供应链体系。同时公司也是宁德时代、无锡振华、海斯坦普、上海博泽、赛科利等知名零部件供应商的配套合作伙伴。

收入结构上,泰鸿万立主要靠结构件、功能件,占收入比重的99%以上。结构件、功能件系汽车车身、底盘的主要组成构件,属于汽车生产的关键零部件。

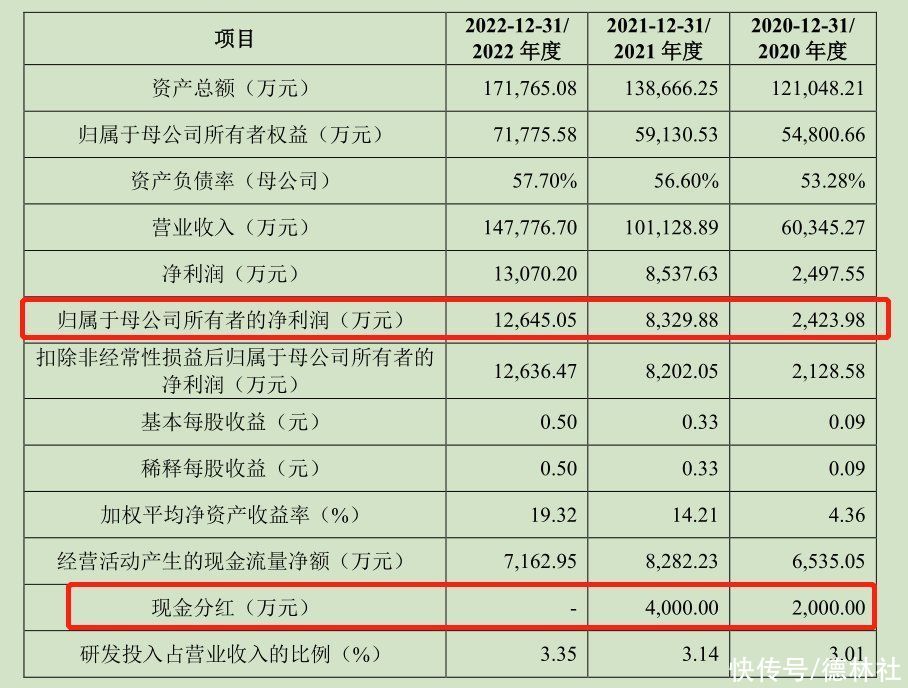

财务方面,2020年至2022年,泰鸿万立营收分别为6亿、10.1亿、14.8亿,同期净利润分别为2423万、8329万、1.26亿,同期现金流净额分别为6535万、8282万、7163万。

毛利率方面,泰鸿万立报告期内毛利率分别为17.72%、21.65%、22.35%。公司的主要原材料 为钢材、铝材,其采购金额占整体原材料比重的八成,而原材料价格受大宗商品价格、市场供求关系影响较大。

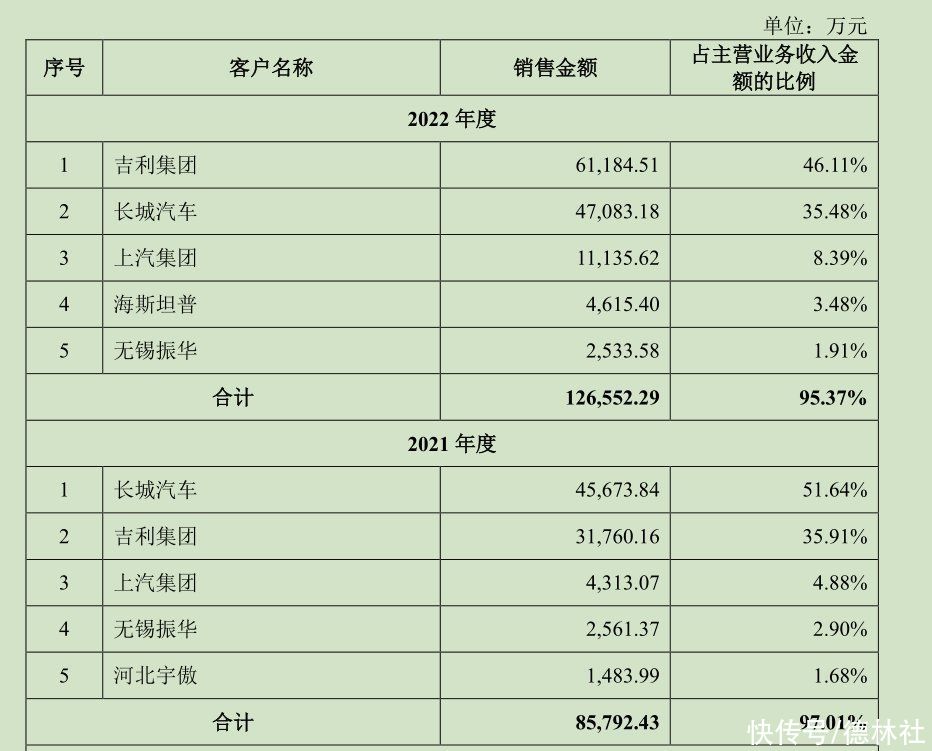

2020-2022年,泰鸿万立对前五大客户的主营业务收入金额占比分别为97.16%、97.01%和95.37%,客户集中度较高。以2022年为例,泰鸿万立的前五大客户为,吉利集团、长城汽车、上汽集团、海斯坦普、无锡振华。

报告期内,泰鸿万立对吉利集团的主营业务收入金额占比分别为54.73%、35.91%和46.11%,对长城汽车的主营业务收入金额占比分别为35.78%、51.64%和35.48%。也就是说,泰鸿万立近九成营收来自吉利集团、长城汽车。

高度依赖于吉利、长城,给经营带来一定风险,如泰鸿万立所称,如果公司重要客户因自身经营环境发生不利变化或其他原因导致其减少或终止与公司的业务合作,将给公司经营带来一定不利影响。